全年一次性奖金的纳税筹划如何操作?

的有关信息介绍如下:全年一次性奖金优惠计税方法可以有效降低年终奖个人所得税,但与此同时,由于超额累进税率税收临界点的存在,也可能造成增加1元收入多缴2000多元,甚至十几万元个人所得税的不合理现象。为有效化解这种不合理的税负增加,可以利用税收盲区进行税收筹划。

例3-28?计算

南京某公司财务部王某、李某2018年12月分别取得2018年年终奖36000元和36001元。二人当月工资均为6000元。当年均没有使用过全年一次性奖金优惠计税方法。

要求:计算公司应代扣代缴王、李二人的个人所得税。

【解析】王某应纳个人所得税的计算:

当月工资应纳个人所得税:(6000-5000)×3%=30(元);王某年终奖应纳个人所得税的计算:

36000/12=3000(元),适用税率3%,速算扣除数为0。

应纳个人所得税:36000×3%=1080(元);李某年终奖应纳个人所得税的计算:

36001/12=3000.08(元),适用税率为10%,速算扣除数为210。

应纳个人所得税:36001×10%-210=3390.1(元);李某比王某年终奖收入增加1元,却要多缴个人所得税2310.1元(3390.1-1080)。这时我们可以利用个人所得税税收盲区进行纳税筹划,以避免这种情况的发生。

假设月均收入3000元的全年一次性奖金增加X元收入后,增加的收入刚好用于缴纳个人所得税,则可得到等式:

(3000×12+X)×10%-210=3000×12×3%+X,解方程得:

X=2566.67,此时无效收入税收盲区为:36000~38566.67(36000+2566.67)。

假设月均收入12000元的全年一次性奖金增加Y元收入后,增加的收入刚好用于缴纳个人所得税,则可得到等式:

(12000×12+Y)×20%-1410=(12000×12×10%-210)+Y,解方程得:

Y=16500,此时无效收入的税收盲区为:144000~160500(144000+16500)。

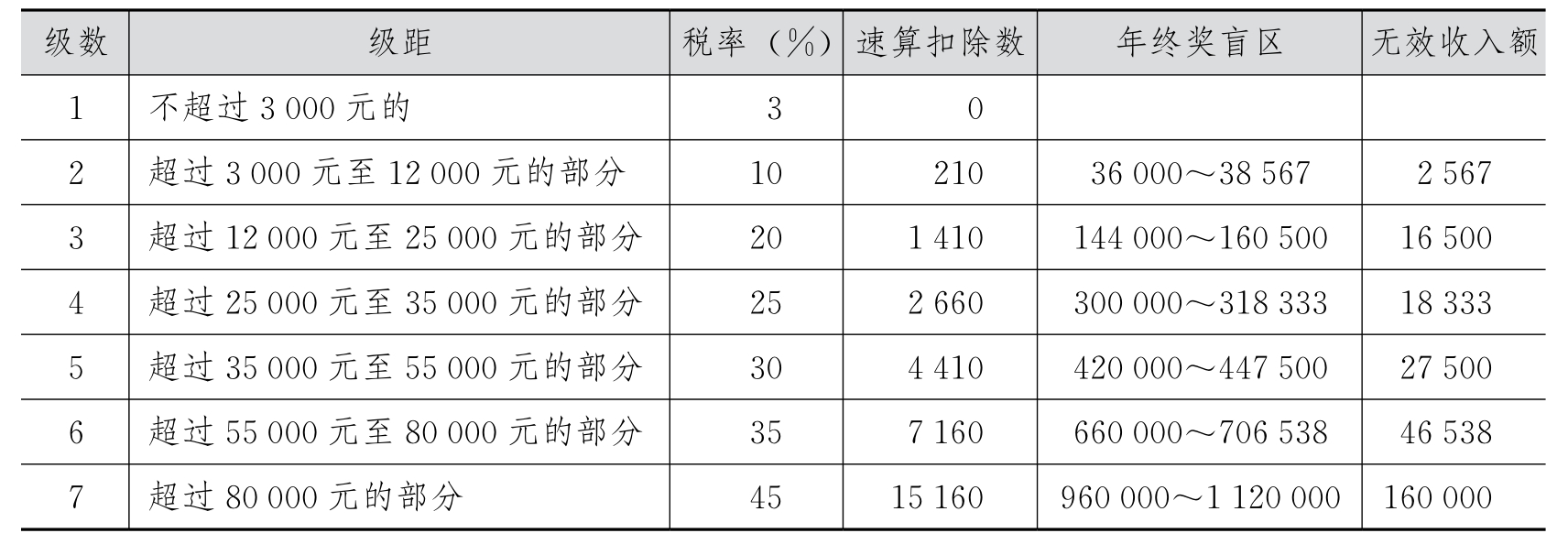

根据上述方法,我们可以计算出各级距年终奖盲区(如表3-27所示)。单位在发放年终奖时,应采取适当措施避免在税收盲区内发放年终奖,从而达到降低税负的目的。

表3-27 年终奖税收盲区