平销返利的会计处理?

的有关信息介绍如下:

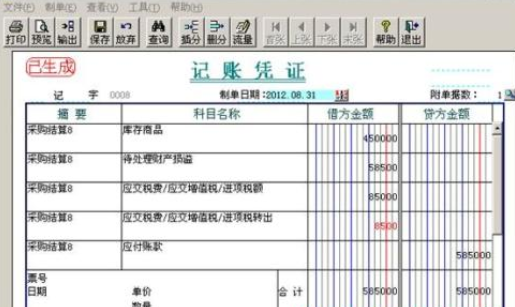

“平销返利”的处理 【会计实务】平销返利可分为现金返利和实物返利两种。无论哪种情况,销售方在正常销售时对已经销售的货物正常确认收入,并结转成本。 主要问题是考虑收到的返利时的账务处理。 (1)对于收到的现金返利,可视为对销售方成本的调整,因此收到时冲减主营业务成本,同时要做“进项税额转出”处理。 借:银行存款 贷:主营业务成本 应交税费——应交增值税(进项税额转出) ★如果取得红字增值税专用发票,账务处理中直接冲减进项税额。 (2)收到的实物返利,销售方一方面确认存货的增加,对收到的作为返利的存货确认进项税额,另一方面作为主营业务成本的抵减,对于冲抵的主营业务成本确认进项税额转出。 借:库存商品 应交税费——应交增值税(进项税额) 贷:主营业务成本 应交税费——应交增值税(进项税额转出) 【增值税规范】对商业企业向供货方收取的与商品销售量、销售额挂钩的各种返还收入,均应按“平销返利”行为的有关规定冲减当期增值税进项税额,计算公式为: 当期应冲减进项税额=当期取得的返还金额÷(1 +所购货物适用增值税税率) ×所购货物适用增值税率。 商业企业向供货方收取的各种返还收入,一律不得开具增值税专用发票。 此外,一般纳税人销售货物或者应税劳务,开具增值税专用发票后,发生销售货物退回或者折让、开票有误等情形,应按国家税务总局的规定开具红字增值税专用发票。因此平销返利时,可以要求供货方就返利部分开具红字增值税专用发票。【营业税规范】对商业企业向供货方收取的与商品销售量、销售额无必然联系,且商业企业向供货方提供一定劳务的收入如进场费、广告促销费、上架费、展示费、管理费等,不属于平销返利,应该征收营业税。